상속세는 일반적인 소득세나 부가가치세와는 달리 흔하지 않은 세금이라 간과하기 쉬운 세금이다. 기본적으로 상속세란 사망자의 잔여재산에 대해 매겨지는 세금이다.

사망시점에 재산이 있다고 해서 모두 상속세 납부의무를 지게 되는 것은 아니며, 기본적으로 5억원의 상속공제를 적용받을 수 있어 잔여재산이 5억원 이상이어야 상속세를 납부한다. 또한 사망자의 배우자가 존재하는 경우, 기본공제 5억원에 배우자공제 5억원을 추가해 총 10억원의 상속공제를 적용받을 수 있다.

상속세의 기본공제가 5억원, 10억원에 이르다 보니 상속세 과세미달 미신고자 또한 상당하다.

여기서 주의해야할 사항은 사망시점 잔여재산을 기준으로 상속세를 계산하다보니, 사망시점에 임박해서 상속세를 회피하기 위해 피상속인의 재산을 다른 상속인의 계좌로 이체한다거나 현금으로 출금하는 등의 탈세를 하는 경우도 있는 것이 사실이다.

상속세법에서는 잔여재산 축소 신고를 방지하기 위한 몇가지 조항을 두고 있다. 먼저, 사망시점 이전 10년내의 기간동안 상속인에게 증여한 재산이 있는 경우 상속세 과세가액에 포함시킨다.

예를 들어 피상속인의 사망시점 예금 잔액이 3억원인 경우, 상속 일괄공제 5억원 이하이므로 상속세 없이 3억원 전액에 대해 상속받을 수 있다. 하지만 사망 9년전에 자녀들에게 4억원을 증여했다면 사망시 잔여재산 3억원에 10년이내 증여가액 4억원을 합산해 상속세를 계산한다.

즉 5억원을 초과하는 2억원에 대해서는 상속세를 납부해야 한다. 이 경우 9년전 증여시 납부한 증여세가 있다면, 상속세 납부시 기납부세액으로 차감할 수 있다.

상속인에게 증여한 내역에 대해서는 사망시점 이전 10년의 기간을 적용하지만, 1순위 상속인이 아닌 자에게 증여를 한 경우에는 5년간의 기간을 적용해 상속세를 계산한다.

따라서 상속세 자진신고시 10년이내 상속인에게 증여한 사실이 있는지, 5년내 상속인 이외 기타친족에게 증여한 사실이 있는지 재확인해, 합산신고하는 것이 추후 과소신고가산세 부과를 피할 수 있다.

위와 같은 사전증여재산 10년(5년) 합산만으로는 조세회피를 걸러내기에 부족해, 추정상속재산 합산조항을 두고 있다.

수증자가 명백히 확인되는 재산이전에 대해서는 증여세·상속세로 세금을 부과하지만, 부동산 등의 자산을 매각해 현금으로 출금하는 경우에는 상속세의 회피가 발생할 수 있다. 따라서 세법에서는 1년내 2억원, 2년내 5억원의 재산이 출금되거나 용도가 불분명하게 사용됐을 경우 상속재산가액에 포함해 과세한다.

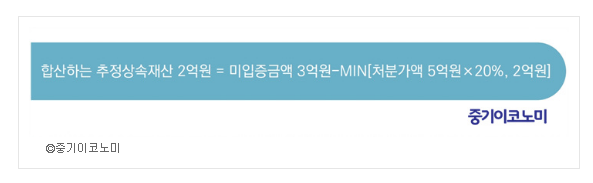

다만, 출금 및 재산처분금액의 20%와 2억원 중 작은 금액에 대해서는 차감 후 상속세 과세가액에 합산한다.

예를 들어 사망일 1년 이내 부동산을 처분하고 5억원을 현금으로 받아 2억원은 자신의 계좌로 입금했으나 나머지 3억원에 대해서는 용처를 알 수 없을 경우, 3억원 전액에 대해 추정상속재산으로 보아 합산해야 하지만 처분금액 5억원의 20%는 차감하므로, 2억원을 상속재산에 합산해 과세한다.

해당 규정은 부동산 매각 뿐만아니라 주식매각자금 또는 예금에서 출금한 현금에 대해서도 적용가능하다. 따라서 일각에서 상속세 절세방안이라며 상속개시 전 현금 출금을 유도하는 경우가 있는데, 불분명한 현금출금은 오히려 추후 상속조사시 가산세를 추가 부담하게 될 수 있으므로 현금출금에 대한 사용처를 분명히 해둬야 한다. (중기이코노미 객원=세무법인 신원 채수왕 세무사)